Az államcsőd jelenségével időről időre találkozhatunk a világban, néha a gazdaságpolitikusok tudatos döntésének, de még gyakrabban a külső és belső sokkhatások és kormányzati hibák eredményeként. Elsőre akár még csábítónak is tűnhet az államadósság hatalmas terheitől való megszabadulás, ám a tapasztalatok mást mutatnak. A közgazdaságtan szerint több oka is van annak, hogy az államcsőd jelentős veszteségeket okoz a gazdaságban. A hazai szereplők ez esetben kiszorulnak a nemzetközi tőkepiacról, emelkedik a hitelfelvétel költsége, illetve visszaesik a külkereskedelem. Ezeken túl különböző hatásmechanizmusokon keresztül az államcsőd gyakran vezet árfolyamválsághoz és bankkrízishez is, ami tovább növeli a válság költségeit. Ezeknek a hatásoknak a szétválasztása és mérése módszertanilag kényes kérdés, ám több olyan munka született az elmúlt években, amelyek (száznál is jóval több csődesemény tanulmányozásával) közvetlenül a gazdasági teljesítőképességre, a GDP-re gyakorolt hatást értékelik.

A csőd költségei

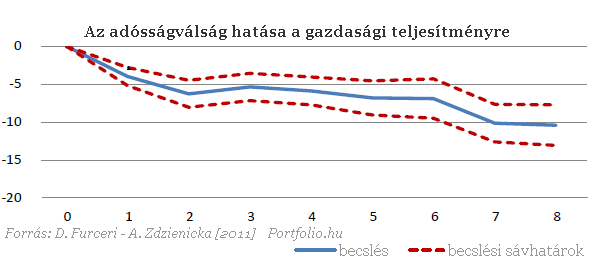

Egy egészen friss, két hónapja megjelent tanulmány (D. Furceri - A. Zdzienicka: How Costly Are Debt Crises?) például 1970 és 2008 között 154 ország csődeseményeit vizsgálja. Az eredmények szerint rövid távon a válságon áteső országokban átlagosan 6 százalékos visszaesés következik be a növekedési ütemben, közép távon pedig 10 százalékos lehet az elmaradás a válság nélküli növekedési pályától.

Az államcsőd hatásainak értékelésekor persze sok nehézséggel találkozhatunk, például azzal, hogy a növekedés és a csődesemény közötti ok-okozati összefüggés részben fordított is lehet, vagyis a növekedési potenciál visszaesése okoz fizetésképtelenséget. Éppen ezért hasznos a csőd egyes költségeit elkülönítve is vizsgálni. Egy szintén tavalyi tanulmány (G. Gelos - R. Sahay - G. Sandleris: Sovereign Borrowing by Developing Countries: What Determines Market Access?) úgy találta, hogy a csőd miatti kiszorulás a tőkepiacokról négy évig is eltarthat. Más kutatások szerint ez a hossz a 90-es évekig folyamatosan rövidült, de még akkor is 2,5 év volt.

A hitelfelvétel költsége egy másik klasszikus tanulmány szerint a feltörekvő régióban 400 bázisponttal emelkedhet az adósságválság idején. (E. Borensztein - U. Panizza,: The Costs of Sovereign Default) A külkereskedelmi csatornát a szakértők többnyire nem tartják erősnek, a legtöbben úgy gondolják, hogy az árupiacokról való kiszorulás néhány hónapig tarthat csupán. Ezzel együtt elmondható, hogy az elemzések többsége nem csupán a GDP-re gyakorolt hatásban, hanem egyes költségelemek tekintetében is egyértelmű és jelentős negatív következményeket mutat ki az államcsőd esetében.

Néhány enyhítő és sok súlyosbító tényező

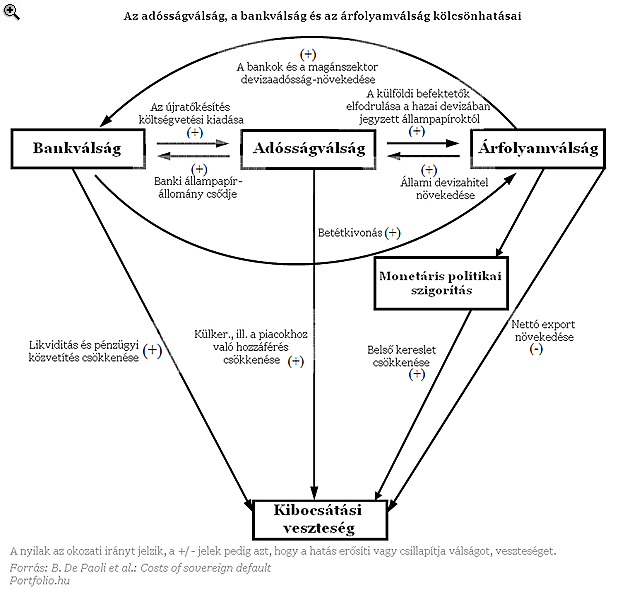

Érdemes megjegyezni, hogy korábbi tanulmányok még kisebb hatást tulajdonítottak az államcsődnek, és azt az időt is rövidebbre tették, amíg a csőd hatásai tartanak. Egyes kutatók azt is hangsúlyozzák, hogy már a magas államadósságnak is van reálgazdasági költsége, és innentől számolva a csődesemény ára már nem jelentősen nagyobb. A széles szakirodalomban találhatunk még néhány olyan (meglehetősen bizonytalan) modellbecslést is, melyek az államcsődnek önmagában nem tulajdonítanak költséget. Még itt is nagyot fordul azonban a helyzet, ha az államcsődöt nem önmagában vizsgáljuk. A közvetlen költségek mellett ugyanis van két további tényező, amelyek az állami fizetésképtelenség árát növelik. Az egyik, hogy az államcsőd a megfigyelt esetek csak nagyon kis részében (mintegy 10%-ában) jár egyedül. De Paoli és Saporta 2009-es tanulmányában például 43 megfigyelt esetből csak 5 olyat talált, ahol az államcsőd önmagában is meg tudott állni. Sokkal jellemzőbb, hogy bank- és/vagy árfolyamválsággal kapcsolódik össze, ami a költségeket jelentősen emelheti. A fertőzési csatornákról korábban már írtunk, itt csak egy szemléletes ábrát közünk újra:

Klikk a képre!

|

A

bankválság és az árfolyamkrízis "csatlakozása" egy ország bajaihoz már

mély, elhúzódó recessziót is eredményezhet. Egy tripla válság az előbb

említett tanulmány egy szélsőséges becslésében 20 százalékos visszaesést

okoz a potenciális GDP-ben, de a másik véglet is még 10 százalék

feletti zsugorodást jelent. Vagyis egy államcsőd ha önmagában nem is

feltétlenül drága (különösen, mert a nemfizetésből fiskális hasznok is

származhatnának), csak nagyon ritkán lehet elkerülni, hogy egyéb

válságok kialakulásával összességében ne legyenek a gazdasági hatások

igen súlyosak. A fentiekkel összecsengő eredményre jut a Journal of

Economic Literature folyóiratban 2009-ben megjelent tanulmány (Panizza,

Sturzenegger, Zettelmeyer: Sovereign Debt and Default ), ahol az

államcsőd költségeit - szinte függetlenül attól, hogy a csőd váratlanul

vagy előre látható módon következett-e be - évente a GDP 1 százalékára

becsülték.

Az államcsődöknek nem csak a növekedésre, hanem a

pénzügyi stabilitásra is elhúzódó hatásai vannak. Tartósan magas lehet a

finanszírozási költség, nem csupán az állam, hanem a magánszektor

számára is. Ráadásul egy csőd után az ország nehezen tud saját

fizetőeszközében eladósodni (ezt nevezi Eichengreen és Hausmann az országok eredendő bűnének, original sin), így nem csökken az ország devizakitettsége sem.

A legrosszabbat is előhozhatja

Érdemes

megemlíteni, hogy a csőd elkerülése, vagy éppen a már beálló csőd

hatásainak enyhítése érdekében a gazdaságpolitikusok egészen változatos

döntéseket hozhatnak. A Calculated Risk rangos pénzügyi blog egy érdekes

sorozatban ismerteti az államcsőd néhány vetületét. A legszórakoztatóbb rész

épp a fenti téma kapcsán hoz példákat. Addig még logikus, hogy a

csődveszéllyel szembenéző ország kiigazítási döntéseket hoz, az IMF-hez

fordul, inflációt gerjeszt (ha tud), befektetőkkel tárgyal az adósság

átstrukturálásáról. A gazdasági és társadalmi intézmények felbomlását

veti fel viszont, amikor a tehetetlenség olyan lépésekhez vezet, mint a

magánvagyon lefoglalása (a szerző az argentin nyugdíjvagyon esetét hozza

fel...), a szerződés érvénytelenségére hivatkozás, kvázi állami

intézmények csődbe engedése, a hitelezőkkel szembeni csalási vád és/vagy

kártérítési igény bejelentése, a valós pénzügyi helyzet eltagadása,

adathamisítás stb.

Persze a rendezetlen (egyoldalú, a

befektetőkkel nem egyeztetett) államcsőd a másik oldalról is vált ki

ellenlépéseket. Az áruforgalomhoz kötődő, megrendelő és beszállító

közötti hitelek visszafogása reálgazdasági szempontból fájhat, a

szankciók bevezetése szintén. Még kellemetlenebb, amikor a csődöt

jelentő ország külföldi eszközeit foglalják le, akár olyanokat is,

amelyek nem állami tulajdonban vannak.

Ami még inkább egyértelmű: a politikai bukás

Viszonylag

kevés kutatás készült arról, hogy a politikusok milyen áldozatokat

kell, hogy elszenvedjenek az államcsőd miatt. Az olyan regényes esetek

leírásán túl, mint hogy Fernando de la Rúa argentin elnöknek

helikopterrel kellett menekülni a feldühödött tömeg elől, született

azért pár tanulmány a kérdésben. A legismertebb a már említett

Borensztein-Panizza írás, amelyben a legtanulságosabb információ talán

az, hogy az 1980 és 2003 között a szerzők által megfigyelt 19

államcsődből 18 esetben a vezető kormányerők megbuktak (a kivétel

Ukrajna). A választási eredmények alapján átlagosan 16 százalékpontos a

népszerűségveszteség. Vagyis az államot csődbe vezető politikusok szinte

biztosra vehetik a bukást.

Korábbi tanulmányok, melyek

hasonló témával foglalkoztak, megállapítják, hogy a jelentős

árfolyamleértékelődés (árfolyamválság) nagyjából 50%-kal növeli a

kormányváltás valószínűségét, és ennél is nagyobb mértékben a vezető

gazdaságpolitikusok hivatalból való távozásának valószínűségét.

A magyar eset

20011-2012

fordulóján Magyarország kapcsán is felmerült az államcsőd lehetősége -

legalábbis sokan gondolták azt, hogy a kormány számításba veszi ezt az

opciót. Ezzel kapcsolatban több dolgot érdemes tisztázni.

1. A

magyar gazdaság fundamentumai messze vannak attól, hogy az államcsőd

esélyét méregessük. Az adósságállományunk ugyan magas, de szó sincs a

görög esetről, ez a szint még egyáltalán nem jelent fenntarthatatlan

állapotot. Még olyan szélsőséges helyzetben, ha a világgazdasági helyzet

miatt lefagyna az állampapírpiacunk, akkor is megoldhatjuk a

refinanszírozást IMF-forrásból. A magyar gazdaság óriási alkalmazkodási

folyamaton ment át a válság során, többletes a folyó fizetési mérlegünk,

a külső adósságunkat folyamatosan fizetjük vissza (nettó finanszírozási

képességünk a külfölddel szemben pozitív).

2. A magyar

gazdaság problémáit jelenleg a gazdaságpolitika iránti bizalmi krízis

okozza. Ez emeli magasra a kamatokat és ez gyengíti olyan mértékben az

árfolyamot, hogy a devizaadóság átértékelődése a teljes államadósság

megugrását eredményezi. Szintén a gazdaságpolitikától eredeztethető az a

cikkcakk, ami miatt óriási kiigazítási igény nehezedik az idei

költségvetésre, beárnyékolva az idei (amúgy sem fényes) növekedési

kilátásokat. Vagyis a gazdaságpolitika "normalizálódásával" az

államadóssággal kapcsolatos gondjaink megoldódnának.

Forrás: www.portfolio.hu