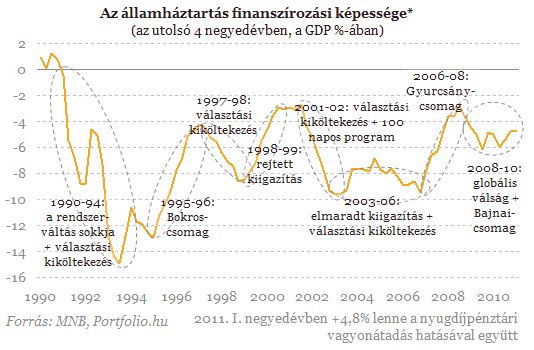

Az előzetesen közölt -4%-kal szemben -4,8%-ot tett ki az államháztartás utolsó négy negyedévi nettó finanszírozási képessége a nyugdíjpénztári vagyonátadás hatása (az éves GDP 9,7 százaléka) nélkül, ami stagnáló külső forrásigényt jelent a tavalyi negyedik negyedévi állapottal összevetve. Amennyiben a nyugdíjpénztári tranzakciót is figyelembe vesszük, akkor a rendszerváltás óta példátlanul nagy, a GDP +4,8%-át kitevő finanszírozási képessége van az államháztartásnak.

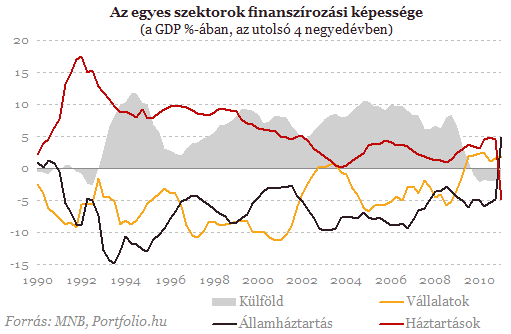

Értelemszerűen nemcsak az államháztartás finanszírozási pozícióját érintette jelentős mértékben a nyugdíjpénztári tőketranszfer ügye, hanem a háztartásokét is. Az MNB adatai szerint a háztartások utolsó négy negyedévi nettó finanszírozási képessége a GDP -4,9 százalékára romlott a tavalyi negyedik negyedévi +4,6%-ról, de amennyiben a nyugdíjpénztári tranzakciót kivesszük a képből, akkor a lakosság megtakarítói pozíciója tovább erősödött (a GDP +4,8%-ára).

Konjunkturális szempontból továbbra sem kedvező, hogy a nem-pénzügyi vállalatok továbbra is egyértelműen megtakarítói pozícióban vannak az utolsó négy negyedév alapján (az igen gyenge beruházási hajlandóság miatt a hitelkereslet nagyon visszafogott): a tavalyi negyedik negyedévi 1,6%-áról a GDP 1,9%-ára emelkedett a nettó finanszírozási képességük. Az alábbi ábra a nyugdíjpénztári tranzakció hatásával értendő finanszírozási képességet mutatja az államháztartás és a háztartások körében, ezért láthatjuk az idei első negyedévben az éles irányváltásokat. A három szektor pénzügyi folyamatainak eredőjeként a külföld továbbra is nettó értelemben forrást von be Magyarországról, ez az utolsó négy negyedévi magyar GDP 1,6%-ára mérséklődött a tavaly év végi 1,8%-ról.

Az állam fegyelmezett gazdálkodása, a gyenge vállalati beruházási hajlandóság, illetve a lakosság körében várhatóan továbbra is jellemző óvatossági megtakarítás oda vezethet, hogy a következő negyedévben is Magyarország "finanszírozhatja majd a külföldet", ez abból a szempontból kedvező, hogy ez adósságcsökkentést jelent mint az állam, mind a magánszektor szempontjából, amely a magyar gazdaság lényeges sérülékenységi pontjának, a magas fokú eladósodottságnak a mérséklődését jelenti.

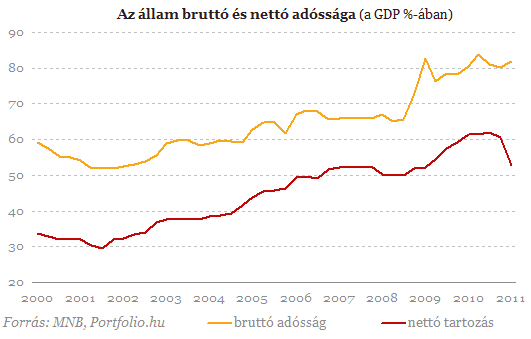

A friss számok szerint a bruttó, konszolidált, névértéken számításba vett (maastrichti) GDP-arányos államadósság az előzetesen közölt 81,6% helyett 81,9%-ot tett ki az első negyedév végén, amely mellett a nettó adósság már csökkent. A nettó és bruttó adósság közötti szétnyílás oka az, hogy a bruttó adósságot az első negyedév végéig még nem érintette a magánnyugdíj-pénztári kilépések miatti tőketranszfer, mivel a magánnyugdíj-pénztárak még nem utalták át az államháztartás számára a kilépők vagyonát, így még nem kezdődött el az állampapírok bevonása és más vagyonelemek értékesítése. Ez azonban a második negyedév során már be is következett, tehát a következő adatközlésben ezt a hatást már látni fogjuk. A kormányzati jelzések szerint a GDP 82% körülről 77% körülre mérséklődhetett a bevont állampapírok miatt a bruttó adósságráta és az év második felében további mérsékelt adósságráta-csökkenés várható. Utóbbi azzal függ össze, hogy az állam által átvállalandó magánadósság (MÁV, BKV), illetve PPP-kivásárlások hatását meghaladja az év második felében törlesztendő 3 milliárd eurónyi devizaalapú adósság, amelynek törlesztéséhez már bevonta az állam a devizaforrást (tehát az egyelőre felduzzasztja a kimutatott adósságot).

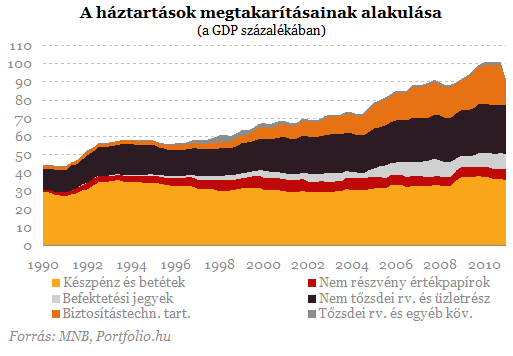

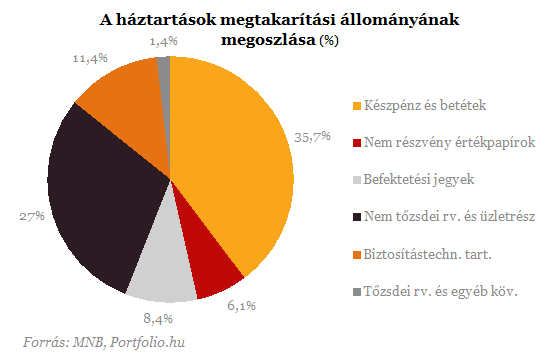

A fent már többször említett nyugdíjpénztári tőketranszfer miatt 2011 első negyedévében a háztartások pénzügyi eszközei közül elsősorban a magánnyugdíjpénztárakkal szembeni tartalékok csökkenése volt jelentős (a biztosítástechnikai tartalékok a GDP arányában 22,1%-ról 11,4%-ra zuhantak). Az eszközök esetében emellett számottevő volt a készpénz csökkenése, valamint a hitelviszonyt megtestesítő értékpapírok és az egyéb követelések növekedése is.

Amint az alábbi ábrán látszik, a biztosítástechnikai tartalékok zuhanása miatt a lakosság pénzügyi eszközei mostantól dominánsan két eszközcsoportban találhatók: készpénzben, illetve nem tőzsdei részvényekben és üzletrészekben.

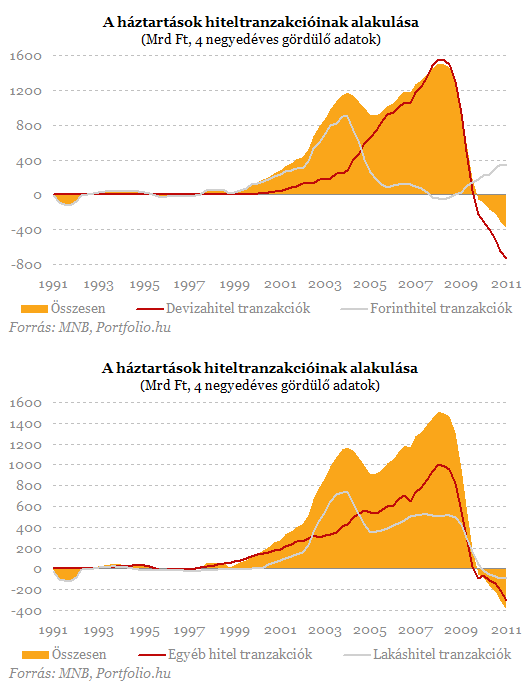

A háztartások kötelezettségeit vizsgálva az látszik, hogy tranzakció szinten a forinthitelekben továbbra is nettó hitelfelvevő, míg a devizahiteleknél masszív hiteltörlesztő a lakosság, a kettő eredőjeként tranzakció szinten 130 milliárddal csökkent az idei első negyedévben hitelállományuk, az utolsó négy negyedévben pedig összesen 390 milliárddal. A forinthiteleknél a nettó hitelfelvétel nem gyorsult tovább, az első negyedévben 334 milliárd forintot tett ki a tavalyi negyedik negyedévi 348 milliárd forinttal szemben, míg a devizahiteleknél a nettó törlesztés 650 milliárdról 726 milliárd forintra gyorsult. Amint az alábbi második ábrán látszik: a lakáshitel-tranzakcióknál a gyorsuló nettó törlesztés folyamata megállt, míg az egyéb hiteleknél folytatódott.

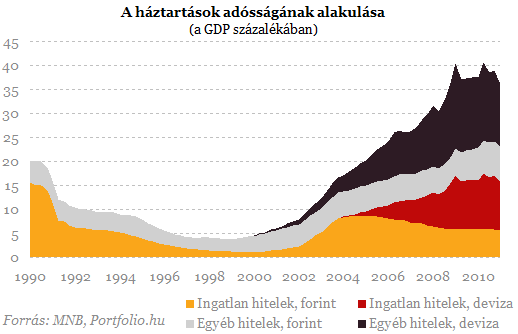

A

devizahiteleknél a nettó törlesztés mellett a devizaárfolyamok kedvező

változása (a forint december végéhez képest látott erősödése) is

segítette a devizahitelek állományának süllyedését. A forint a svájci

frankkal szemben tavaly december végéhez képest március végére 223

közeléből 204-ig erősödött, az euróval szemben 278-ról 266-ig, ez pedig

azt eredményezte, hogy a devizahiteleknél 556 milliárd forintos

átértékelődés következett be. Sajnos a forint második negyedévi

visszagyengülése miatt ezt a "nyereséget" csaknem teljes egészében

elbukta a lakosság. A fenti folyamatok mellett a mind a devizaalapú

ingatlan, mind az egyéb hitelek GDP-hez mért aránya csökkent az idei

első negyedévben 11,3%-ról 10,2%-ra, illetve 14,8%-ról 12,9%-ra.

Forrás: www.portfolio.hu